Jeszcze do niedawna każda osoba, która otwierała firmę, od pierwszego dnia działalności musiała opłacać składki ZUS. Ponieważ są one sporym obciążeniem w początkowej fazie rozwoju firmy, w opracowanej przez rząd Konstytucji Biznesu znalazł się zapis, zgodnie z którym przedsiębiorcy mogą skorzystać z ulgi na start.

Ulga na start – 6 miesięcy bez składek ZUS

Dla osób, które dopiero stawiają pierwsze kroki w biznesie, każde ułatwienie jest niezwykle cenne. Na czym polega ulga na start? To specjalne udogodnienie dla nowych przedsiębiorców. Sprowadza się ono do tego, że właściciel firmy może nie opłacać składek ZUS na ubezpieczenia społeczne (emerytalne, rentowe, wypadkowe i chorobowe) przez 6 miesięcy od rozpoczęcia wykonywania działalności. Co z ubezpieczeniem zdrowotnym?

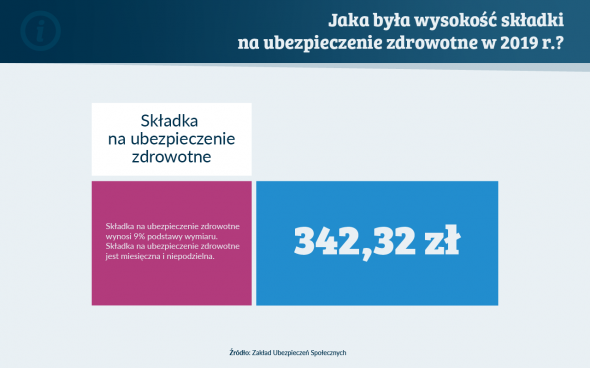

Ulga na start nie obejmuje składek zdrowotnych. Inaczej mówiąc, początkujący przedsiębiorca będzie musiał zarejestrować się do ubezpieczenia zdrowotnego i co miesiąc odprowadzać na nie składkę. Mimo że ZUS na start dotyczy tylko ubezpieczeń społecznych, przedsiębiorca może odliczyć składkę zdrowotną od podatku.

ZUS na start, ale nie dla wszystkich

Brak przymusu opłacania składek w początkowej fazie prowadzenia firmy jest szczególnie korzystny dla tych przedsiębiorców, którzy nie posiadają wcale lub posiadają skromne zasoby na rozwój swojej działalności. Jednak z ulgi na start nie mogą skorzystać wszyscy. Zgodnie z przepisami ustawy Prawo przedsiębiorców wykluczone z niej zostały dwie grupy osób prowadzących działalność. Mowa o przedsiębiorcach, którzy:

● wykonują działalność na rzecz byłego pracodawcy, na rzecz którego przed dniem rozpoczęcia działalności gospodarczej w bieżącym lub w poprzednim roku kalendarzowym wykonywali w ramach stosunku pracy lub spółdzielczego stosunku pracy czynności wchodzące w zakres wykonywanej działalności gospodarczej,

● podejmują ponownie działalność gospodarczą, a nie upłynęło jeszcze co najmniej 60 miesięcy od dnia jej ostatniego zawieszenia lub zakończenia.

Wykluczenie pierwszej grupy przedsiębiorców jest szczególnie istotne – w ten sposób ustawodawca ogranicza „wypychanie” pracowników na samozatrudnienie przez firmy. Taka konstrukcja przepisów gwarantuje też, że z ulgi skorzysta to grono osób, które faktycznie chce spróbować swoich sił w prowadzeniu działalności gospodarczej.

Ulga na start – jak obliczyć okres 6 miesięcy?

Dla każdej osoby zamierzającej założyć firmę istotną informacją jest, że ulga na start przysługuje przez 6 pełnych miesięcy. Inaczej mówiąc, działalność gospodarczą warto zarejestrować drugiego lub kolejnego dnia miesiąca. Wówczas ulga naliczana jest od kolejnego miesiąca. Jak to wygląda w praktyce? Oto kilka przykładów – osoba, która zarejestrowała firmę:

● 1 marca – będzie korzystać z ulgi do 31 sierpnia,

● 2 marca – będzie korzystać z ulgi do 31 września,

● 15 marca – również mogła korzystać z ulgi do 31 września.

W praktyce otwierając firmę drugiego lub kolejnego dnia miesiąca, można zyskać dodatkowy miesiąc bez składek społecznych.

Jak zgłosić się do ubezpieczenia zdrowotnego?

W momencie założenia działalności gospodarczej przedsiębiorca zostaje automatycznie zarejestrowany jako płatnik składek ZUS. W związku z tym pozostaje mu jedynie zgłosić się w ciągu 7 dni do ubezpieczenia zdrowotnego. Służy do tego formularz ZUS ZZA, który można znaleźć na stronie internetowej Zakładu Ubezpieczeń Społecznych.

Od zasady, zgodnie z którą każdy przedsiębiorca korzystający z ulgi na start płaci składkę na ubezpieczenie zdrowotne, również są wyjątki. Składki tej nie muszą opłacać:

● emeryci i renciści – o ile spełniają kryteria dochodowe (odnoszą się one do wysokości świadczenia i wysokości przychodów uzyskiwanych z prowadzonej działalności),

● osoby ze stopniem niepełnosprawności umiarkowanym lub znacznym – ta grupa przedsiębiorców również musi spełnić kryterium przychodów z działalności,

● osoby pobierające zasiłek macierzyński – jego wysokość nie może być wyższa niż kwota świadczenia rodzicielskiego.

By skorzystać z ulgi przedsiębiorcy, którzy nie zostali wymienieni w tych wyjątkach, w formularzu ZUS ZZA powinni wpisać kod tytułu ubezpieczenia 05 40 00.

Z czym wiąże się korzystanie z ulgi na start?

Jeżeli przedsiębiorca nie płaci składek na ubezpieczenia społeczne, nie może korzystać z niektórych świadczeń. Należą do nich m.in. zasiłek chorobowy. Z tego względu ZUS na start to ulga, która ma specjalną konstrukcję.

Przedsiębiorca może zrezygnować z ulgi na start w dowolnym momencie – nie musi korzystać z niej przez 6 miesięcy. Opłacając składki społeczne w pełnej wysokości, zyska on prawa do świadczeń, które wynikają z tych ubezpieczeń.

ZUS na start – o czym trzeba pamiętać?

Warto pamiętać, że ułatwienia obniżające obciążenia składkowe są dedykowane wyłącznie przedsiębiorcom. Oznacza to, że właściciel firmy, który zatrudni pracowników, nadal będzie odprowadzał za nich składki społeczne i składkę zdrowotną.

Sprawy rodzinne lub osobiste mogą skutecznie pokrzyżować plany przedsiębiorcy. Co z ulgą na start, gdy konieczne jest zawieszenie działalności gospodarczej? Okres zawieszenia działalności nie przerywa biegu 6 miesięcy.

ZUS na start nie jest obowiązkowy – to przywilej stworzony z myślą o przedsiębiorcach, by pomóc im w pierwszych, najczęściej najtrudniejszych, miesiącach działalności na rynku. Właściciel firmy, któremu zależy na uzyskaniu w przyszłości prawa do świadczenia emerytalnego w jak najwyższej wysokości, może zrezygnować z ulgi. Przepisy są jednocześnie tak skonstruowane, że po raz kolejny z tego ułatwienia będzie mógł on skorzystać dopiero po upływie 60 miesięcy kalendarzowych od zakończenia lub zawieszenia działalności.

Składki ZUS po uldze na start

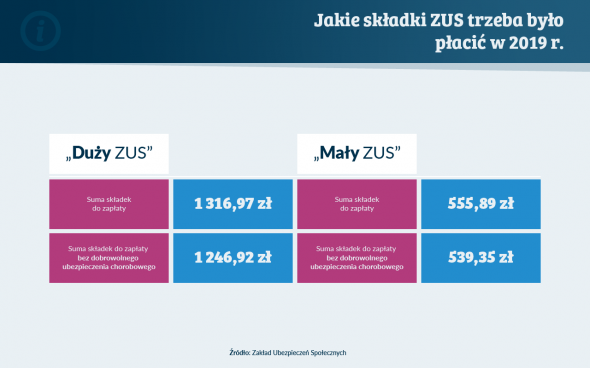

W ostatnim czasie wprowadzono wiele ułatwień z myślą o przedsiębiorcach. Osoby prowadzące działalność gospodarczą, które zakończą korzystanie z ulgi na start mogą skorzystać z kolejnej ulgi, czyli preferencyjnego ZUS-u. Polega on na opłacaniu składek ZUS w niższej wysokości przez kolejne 24 miesiące – różnica została zaprezentowana na powyższej grafice.

Po 24 miesiącach opłacania składek ZUS w preferencyjnej wysokości przedsiębiorca będzie musiał odprowadzać składki już w standardowej kwocie. Jeżeli jednak z prowadzonej działalności będzie uzyskiwać relatywnie niskie zyski, nadal będzie miał możliwość opłacania składek zależnych od dochodu (tzw. Mały ZUS). W tym celu również musi dokonać odpowiedniego zgłoszenia.