W celu uszczelnienia polskiego systemu podatkowego Ministerstwo Finansów nałożyło na polskich podatników obowiązek składania jednolitego pliku kontrolnego. Czym jest JPK VAT? Kto musi go sporządzać? Przeczytaj i dowiedz się więcej!

Czym jest jednolity plik kontrolny VAT?

JPK VAT to zestaw informacji o sprzedaży i zakupach podatników, który wynika z ewidencji VAT za dany okres. Wprowadzone w styczniu 2018 roku zmiany objęły tym obowiązkiem również mikroprzedsiębiorców.

Należy go przekazywać co miesiąc w formie elektronicznej do 25. dnia każdego miesiąca za miesiąc poprzedni. Tym obowiązkiem objęci są również podatnicy rozliczający się w sposób kwartalny.

Jednolity plik kontrolny zawiera takie informacje jak:

- dane dotyczące kontrahenta (imię i nazwisko, adres, NIP).

- dane dotyczące transakcji (numer dowodu sprzedaży i data jego wystawienia, kwota netto transakcji, stawki podatku VAT oraz informacje o rodzaju przeprowadzonej transakcji, dane),

- kwoty netto i kwoty podatku należnego w przypadku WDT, eksportu, WNT, importu towarów, importu usług.

Kto musi sporządzać JPK VAT?

JPK VAT obejmuje wszystkich czynnych podatników VAT. Obowiązek ten dotyczy podatników, którzy składają deklaracje VAT miesięcznie - VAT-7 lub kwartalnie - VAT-7K.

Podatnicy korzystający ze zwolnienia z podatku od towarów i usług są zwolnieni z obowiązku sporządzania JPK VAT. Dotyczy to sytuacji, kiedy:

- sprzedawane towary lub świadczone usługi są zwolnione przedmiotowo,

- sprzedawane towary albo świadczone usługi są opodatkowane podatkiem VAT, ale podatnik korzysta ze zwolnienia podmiotowego, a ich obrót nie przekracza 200 tys. zł w skali roku.

Podatnicy, którzy przekroczą próg 200 tys. zł zobowiązani będą do zarejestrowania się jako czynni podatnicy VAT za pomocą formularza VAT-R, a następnie będą musieli obowiązkowo wypełniać i wysyłać plik JPK VAT.

Tacy podatnicy w strukturze JPK VAT umieszczają kwotę netto i VAT zgodnie ze współczynnikiem ustalonym na podstawie obrotu z roku poprzedniego czyli na podstawie danych znajdujących się w rejestrze VAT.

Konsekwencje niewysłania JPK VAT w terminie

Jednolity plik kontrolny to ujednolicona struktura, która przedstawia dane z rejestrów VAT w formie XML. Z założenia struktura nie powinna zawierać błędów, musi być sporządzona rzetelnie i złożona w odpowiednim terminie. W przypadku, gdy podatnik wykryje błąd, ma możliwość skorzystania z opcji korekty. Jeżeli jednak podatnik nie podejmie takich działań, musi się liczyć z konsekwencjami w postaci kary.

Podatnicy muszą również pamiętać o terminowym wysyłaniu struktury JPK do każdego 25 dnia miesiąca. W sytuacji, gdy plik JPK VAT nie zostanie wysłany, podatnik ma możliwość skorzystania z instytucji czynnego żalu. Instytucja ta polega na złożeniu dobrowolnego zawiadomienia, czyli przyznaniu się do błędu przed urzędem skarbowym zanim ten wezwie podatnika do złożenia wyjaśnień.

Generowanie JPK_VAT w systemie wFirma.pl

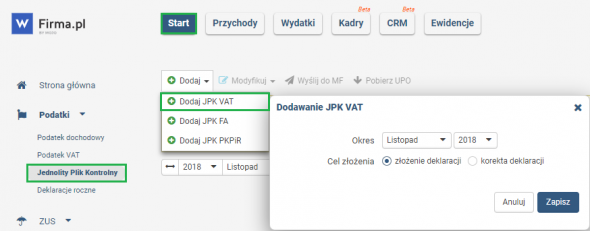

Po zalogowaniu do systemu wFirma. pl, należy przejść do zakładki START >> PODATKI >> JEDNOLITY PLIK KONTROLNY >> DODAJ JPK VAT. Następnie w oknie trzeba wybrać okres, którego plik ma dotyczyć oraz cel: złożenie deklaracji.

Następnie w celu wysłania wygenerowanego JPK_VAT do Ministerstwa Finansów, należy zaznaczyć plik a następnie w górnym menu wybrać WYŚLIJ DO MF.