Zeznanie roczne mają obowiązek składać wszyscy podatnicy. Zgodnie z przepisami ustawy o PIT, podatnicy rozliczający osiągane dochody na zasadach ogólnych mają również możliwość skorzystać z szeregu ulg podatkowych. Przeczytaj i sprawdź, jakie są rodzaje ulg w zeznaniu rocznym oraz komu przysługują!

Rodzaje ulg w zeznaniu rocznym

Podatnicy, którzy chcą skorzystać z rozliczenia ulgi, muszą gromadzić dokumenty i potwierdzenia czynności pozwalających na wykazanie przez niego ulg i odliczeń. Wyróżnia się między innymi następujące rodzaje ulg:

- ulga na internet,

- ulga na dzieci,

- ulga rehabilitacyjną,

- ulga z tytułu wpłaty na IKZE,

- darowizny na cele kultu religijnego, pożytku publicznego, krwiodawstwo.

Ulga na internet

Ulgę na internet mogą rozliczać jedynie ci podatnicy, którzy w danym roku podatkowym wybrali rozliczenie według skali podatkowej lub opłacający ryczałt od przychodów ewidencjonowanych. Tym samym, nie skorzystają z tego przywileju podatnicy rozliczający się podatkiem liniowym. Wydatki na użytkowanie internetu mogą być odliczone od dochodu tylko w przypadku, gdy nie zostały zaliczone do kosztów uzyskania przychodu w ramach prowadzonej działalności gospodarczej.

Zgodnie z art. 26 ust. 1 pkt. 6a oraz ust. 6h ustawy o PIT, podatnicy mogą rozliczyć wydatki poniesione za użytkowanie Internetu w wysokości nieprzekraczającej w roku podatkowym kwoty 760 zł. Ponadto, przysługuje ona tylko podatnikom wyłącznie w dwóch kolejno następujących po sobie latach podatkowych (z ulgi skorzystają podatnicy, którzy pierwszy raz dokonali odliczenia w 2017 roku) oraz takim którzy do tej pory z niej nie korzystali.

Należy pamiętać, że aby móc skorzystać z ulgi, podatnik musi posiadać dokumenty stwierdzające poniesienie tego rodzaju wydatków zawierające dane identyfikujące kupującego i sprzedającego dostęp do Internetu, rodzaj zakupionej usługi i kwotę zapłaty.

Ulga na dzieci

Ulga na dzieci jest kolejnym rodzajem ulgi, która podlega odliczeniu od podatku. Przysługuje ona podatnikom, którzy rozliczają się na zasadach ogólnych i składają deklarację PIT-36 lub PIT-37. Nie mogą z niej zatem skorzystać podatnicy rozliczający się na zasadach podatku liniowego, ryczałtu od przychodów ewidencjonowanych czy karty podatkowej.

Przysługuje ona podatnikowi za każdy miesiąc kalendarzowy, w którym wykonywał on władzę rodzicielską, pełnił funkcję opiekuna prawnego jeżeli dziecko z nim zamieszkiwało, lub sprawował opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Wysokość ulgi jest uzależniona od liczby małoletnich dzieci i wynosi odpowiednio:

- 92,67 zł na pierwsze dziecko i drugie dziecko,

- 166,67 zł na trzecie dziecko,

- 225 zł na czwarte i każde kolejne dziecko.

Zgodnie z art. 27f pkt. 2 ust. 1 ustawy o PIT, ulga ta nie jest limitowana w przypadku jednego małoletniego dziecka, pod warunkiem, że:

- podatnik pozostawał przez cały rok podatkowy w związku małżeńskim i jego dochody wraz z małżonkiem nie przekroczyły 112 000 zł,

- dochody podatnika niepozostającego w związku małżeńskim, w tym również przez część roku podatkowego, nie przekroczyły w roku podatkowym kwoty 56 000 zł.

Ulga rehabilitacyjna

Tego rodzaju ulga przysługuje podatnikom, którzy:

- mają status osoby niepełnosprawnej i posiadają dokumenty potwierdzające niepełnosprawność,

- mają na swoim utrzymaniu osoby niepełnosprawne np. współmałżonek, dzieci własne i przysposobione, dzieci obce przyjęte na wychowanie, pasierbowie, rodzice, rodzice współmałżonka, rodzeństwo, ojczym, macocha, zięciowie i synowe - a ich dochód w danym roku podatkowym nie przekroczy 12 krotności kwoty renty socjalnej.

Warto jednak pamiętać, że wydatki związane z utrzymaniem osoby niepełnosprawnej dzielą się na limitowane i nielimitowane. Wydatki limitowane dotyczą kosztów opłacenia przewodników dla osób niewidomych albo przewodników dla osób z zaburzeniem narządu ruchu według I grupy inwalidztwa. Poza tym grupa obejmuje zakup leków oraz koszty użytkowania samochodu osobowego. W tych przypadkach kwota odliczenia jest stała i wynosi 2 280 zł.

Nielimitowane wydatki związane z dostosowaniem do potrzeb niepełnosprawnego samochodu lub mieszkania, zakupem niezbędnego sprzętu, opłatami za turnusy lub domowe zabiegi rehabilitacyjne, a także kosztami transportu niepełnosprawnego na zabiegi lecznicze i rehabilitacyjne

Przekazane darowizny

Podatnicy, którzy w danym roku podatkowym przekazali darowizny na cele pożytku publicznego, kultu religijnego czy krwiodawstwa mogą skorzystać z jej odliczenia, gdy posiadają dowody o wysokość poniesionych wydatków.

Przekazana darowizna nie może jednak przekraczać kwoty stanowiącej 6% osiągniętego dochodu. W przypadku przekazywania darowizny - krew lub osocze, potrzebny jest dokument poświadczający ilość oddanej krwi.

Natomiast, gdy podatnik przekazuje darowiznę na kościół czy dotyczącą pożytku publicznego dowodem jest dokument zawierający dane identyfikacyjne darczyńcy, wartość przekazanej kwoty wraz z oświadczeniem obdarowanego. Może to być dowód wpłaty na rachunek płatniczy, na rachunek bankowy.

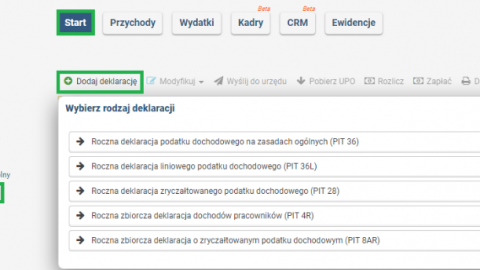

Podatnicy, którzy planują odliczyć którąś z ww. ulg, muszą pamiętać że na taką możliwość wpływa wcześniejszy wybór opodatkowania. Warto wiedzieć jakie są rodzaje ulg i komu one przysługują.