Koniec roku podatkowego to ważny czas dla każdego przedsiębiorcy, niezależnie od wielkości prowadzonej przez niego działalności. Muszą oni skupić swoją uwagę na prawidłowym rozliczeniu roku podatkowego, czyli sporządzeniu spisu z natury oraz zamknięciu ksiąg. Problemem mogą się okazać poniesione koszty na przełomie roku. Przeczytaj artykuł i sprawdź, jak je ewidencjonować!

Ujęcie kosztów w KPiR

Moment ujęcia kosztów w podatkowej księdze przychodów i rozchodów, zależy od metody rozliczenia jaką przyjął podatnik. Powinien on jednak pamiętać, aby konsekwentnie przez cały rok podatkowy trzymać się wybranej metody.

Zgodnie z ustawą o PIT, do wyboru są dwie możliwe:

- Metoda kasowa (uproszczona) - zgodnie z art. 22 ust. 4 ustawy o PIT, podatnik potrąca koszty uzyskania przychodu tylko w tym roku podatkowym, w którym zostały one poniesione, ujmując je w KPiR zgodnie z datą ich poniesienia,

- Metoda memoriałowa - zgodnie z art. 22 ust. 5-5c oraz ust. 6 ustawy o PIT, podatnik ewidencjonuje koszty w okresie, którego dotyczą. Stosując tę metodę podatnik musi dokonać podziału kosztów na dwie grupy:

- koszty pośrednie - pośrednio związane z osiąganym przychodem, np. koszty mediów i usług telekomunikacyjnych, koszty ubezpieczenia, najmu lokalu,

- koszty bezpośrednie - bezpośrednio związane z osiąganym przychodem, np. zakup towarów, zakup materiałów.

Koszty pośrednie i bezpośrednie - moment ujęcia

Koszty pośrednie (najmu, prenumeraty, ubezpieczenia, mediów) ewidencjonuje się w dniu wystawienia faktury. W przypadku, gdy koszty obejmują przełom roku podatkowego, podatnik powinien dokonać ich proporcjonalnego podziału w stosunku do okresu (w szczególności roku podatkowego), którego dotyczą.

Koszty bezpośrednie (zakup towarów handlowych i materiałów podstawowych, koszty wynagrodzeń dla pracowników) poniesione w danym roku lub w roku następnym (ale jeszcze przed dniem złożenia zeznania podatkowego) powinny być ujęte w roku, w którym zostały osiągnięte odpowiadające im przychody.

Koszty na przełomie roku - przykłady rozliczeń

Przykład 1.

W dniu 1 października 2018 roku, podatnik wykupił polisę ubezpieczeniową dla samochodu firmowego. Polisa będzie obowiązywała do 1 października 2019 roku. Jak prawidłowo rozliczyć koszty na przełomie roku?

W przypadku przyjętej kasowej metody rozliczania kosztów, podatnik powinien ująć zakupioną polisę w kolumnie 13 KPiR jako pozostały wydatek w dacie poniesienia wydatku (czyli 1 października 2018 roku).

Natomiast, w przypadku przyjętej wcześniej metody memoriałowej, podatnik będzie zobowiązany do podziału kosztu polisy:

- 3/12 (czyli część przypadającą na październik, listopad i grudzień) ujmie w kosztach października,

- 9/12 zakwalifikuje do kosztów stycznia.

Przykład 2.

W grudniu 2018 roku, podatnik zakupił towary na potrzeby prowadzonej działalności. Zostały one dostarczone w tym samym miesiącu, natomiast fakturę wystawiono dopiero w styczniu kolejnego roku. Kiedy podatnik powinien ująć zakup w prowadzonej podatkowej księdze?

Zgodnie z przepisami rozporządzenia w sprawie prowadzenia KPiR (paragraf 17 rozporządzenia), bez względu na stosowaną metodę ujmowania kosztów, zakup towarów należy ująć w dacie ich otrzymania, a więc w grudniu 2018 roku.

Księgowanie kosztów na przełomie roku w systemie wFirma.pl

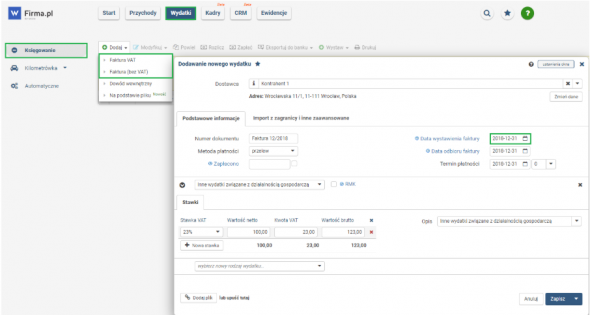

Po zalogowaniu do systemu wFirma.pl, należy przejść do zakładki: WYDATKI >> KSIĘGOWANIE >> DODAJ >> FAKTURA VAT, a następnie uzupełnić podstawowe informacje wynikające z faktury. W przypadku księgowania faktury dotyczącej poprzedniego okresu, konieczne jest zaksięgowanie kosztów z datą wsteczną.